Spořicí účty 2025 - srovnání

Srovnání spořicích účtů s dobrým úrokem a nejvýhodnějšími podmínkami

Spořicí účty 2025 - srovnání

Air Bank

Air Bank spořicí účet

- Úročení

- až 1,50 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ano

- Vedení účtu

- zdarma

Česká spořitelna

Spoření České spořitelny

- Úročení

- až 1,50 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

Creditas

Creditas Spořicí účet +

- Úročení

- až 0,50 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

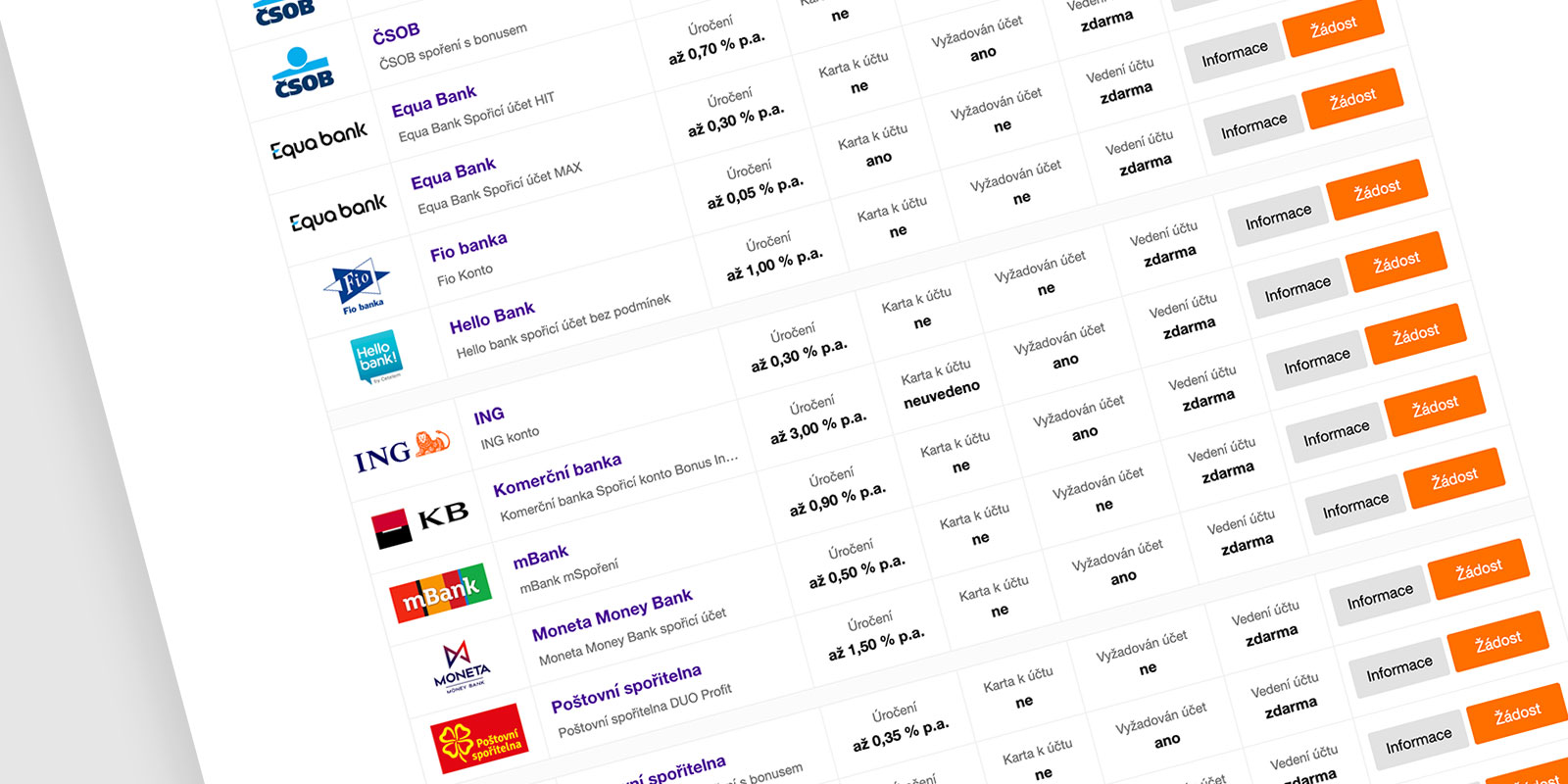

ČSOB

ČSOB spoření s bonusem

- Úročení

- až 0,35 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

Equa Bank

Equa Bank Spořicí účet HIT

- Úročení

- až 0,70 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ano

- Vedení účtu

- zdarma

Equa Bank

Equa Bank Spořicí účet MAX

- Úročení

- až 0,30 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ano

- Vedení účtu

- zdarma

Hello Bank

Hello bank spořicí účet bez podmínek

- Úročení

- až 1,00 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

Komerční banka

Komerční banka Spořicí konto Bonus Invest

- Úročení

- až 4,00 % p.a.

- Karta k účtu

- neuvedeno

- Vyžadován účet

- ano

- Vedení účtu

- zdarma

Moneta Money Bank

Moneta Money Bank spořicí účet

- Úročení

- až 0,50 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

Poštovní spořitelna

Poštovní spořitelna DUO Profit

- Úročení

- až 1,50 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ano

- Vedení účtu

- zdarma

Poštovní spořitelna

Poštovní spořitelna spoření s bonusem

- Úročení

- až 0,35 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

Raiffeisenbank

Raiffeisenbank - Spořicí účet XL

- Úročení

- až 2,50 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ano

- Vedení účtu

- zdarma

Sberbank

Sberbank Fér spoření PLUS

- Úročení

- až 2,90 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

UniCredit Bank

UniCredit Bank spořicí účet Prima

- Úročení

- až 0,05 % p.a.

- Karta k účtu

- ne

- Vyžadován účet

- ne

- Vedení účtu

- zdarma

Proč si založit spořicí účet

Jaké jsou hlavní výhody a nevýhody spořicího účtu?

Plusy

- Spořicí účet nabízí lepší zhodnocení peněz než běžný účet

- Spořicí účet snižuje dopady inflace (znehodnocení peněz)

- Spořicí účty jsou velmi bezpečné – vklady jsou ze zákona pojištěny

- Naspořené peníze si můžete kdykoliv převést na běžný účet

- Spořicí účty jsou zpravidla zakládány a spravovány zdarma

- Obvykle není vyžadován žádný minimální zůstatek na účtu

Mínusy

- Nízké úroky, na trhu se lze setkat s lépe úročenými produkty

- Čím vyšší máte zůstatek, tím nižší úročení vám obvykle banka nabídne

- Obvykle je nutné založit si ke spořicímu účtu také běžný účet u dané banky

- Pokud je účet vázaný výpovědní lhůtou, nelze po tuto dobu pracovat s penězi

Nerizikové způsoby spoření peněz

Jaké další možnosti spoření máte, pokud nechcete riskovat?

- Termínované vklady

- Termínované vklady představují dlouhodobější formu investování peněz. Hlavním rozdílem je způsob uložení peněz, peníze vložené na termínovaný vklad totiž není možné obratem čerpat, vždy jsou vázány na předem sjednanou dobu (obvykle několik let). Vklad do termínovaných vkladů bývá jednorázový a zpravidla se pohybuje v řádu desítek až stovek tisíc korun. Všechny vklady jsou ze zákona pojištěné v plné výši. Vložené finanční prostředky jsou úročeny fixním, nebo variabilním úrokem. Úrok se kterým se lze u termínovaných vkladů běžně setkat je kolem 3 % p.a., pozor na poplatky, které jsou s termínovanými vklady často spojeny.

- Stavební spoření

- Stavební spoření představuje dlouhodobou formu spoření, peníze se s účtem vážou vždy minimálně na 6 let. Po uplynutí stanovené doby spoření je možné smlouvu o stavebním spoření ukončit a získat státní podporu aniž by bylo nutné dokládat, na co naspořenou částku hodláte použít. Výpovědní lhůta bývá u stavebního spoření min. 3 měsíce. Hlavní výhodou stavebního spoření je státní podpora připisovaná za každý rok spoření, může se jednat až o 2000 Kč ročně. Pozor na poplatky za založení spoření a sankce za předčasné vypovězení smlouvy. Úrokové sazby stavebního spoření se pohybují kolem 3-4 % ročně.

- Vkladní knížky

- Jedná se o tradiční způsob spoření. V minulosti si vkladní knížky těšily velké popularitě a byly hojně rozšířené, v současnosti se nimi lze setkat spíše výjimečně. Tato forma spoření umožňuje vkládat libovolní vklady a stejně tak provádět i jejich výběr. S vkladní knížkou může manipulovat pouze majitel anebo zmocněná osoba. Úrokové sazby se zde pohybují kolem 1 % p. a.

Časté otázky a odpovědi

Vše, co je dobré vědět předem

- Obdržím ke spořicímu účtu platební kartu?

- To je různé, některé banky platební kartu ke spořicímu účtu nabízí, jiné ne.

- Mohu mít u spořicího účtu nastaveno inkaso nebo trvalé platby?

- Odesílat jednorázové platby můžeme, třeba i do zahraniční. Jinak ale platí, že spořicí účet je koncipován hlavně k ukládání peněz a tudíž není zpravidla možné u něj nastavit inkaso, nebo trvalý příkaz. Výjimky však také existují.

- Jak dlouho potrvá, když si budu chtít převést peníze ze spořícího na běžný účet?

- Pokud máte oba účty ve stejné bance, pak je převod peněz bez čekání. Peníze si převedete mezi účty během pár okamžiků. Spořicí účty, které jsou kombinované s investování pak může být převod peněz o něco pomalejší (v řádu dnů).

- Musím mít nějaký minimální zůstatek aby docházelo k úročení?

- Opět záleží hlavně na tom, jakou banku máte. Některé minimální zůstatek stanovují, jiné ne.

- Kolik stojí vedení spořicího účtu?

- Naprostá většina bank nabízí vedení spořicího účtu zcela zdarma, někdy je ale třeba splnit stanovené podmínky (například alespoň několikrát zaplatit platební kartou, mít na účtu stanovený minimální zůstatek a podobně). Dopředu se proto raději seznamte s podmínkami té dané konkrétní banky a produktu.

- Musím mít i běžný účet ve stejné bance?

- Obvykle ano, ale není to podmínkou. Nicméně, pokud budete mít oba účty, tedy jak běžný (či podnikatelský), tak spořicí ve stejném bankovním době, výhodou budou okamžité převody peněz mezi jednotlivými účty.

- Co jsou tzv. „spořicí obálky“?

- Jedná se o virtuální obálky, které si můžete u některých bank nastavit skrze internetové bankovnictví, nebo mobilní aplikaci. Jednoduše si tak vytvoříte obálku, nastavíte na co a do jaké výše šetříte a peníze si pak můžete přehledněji rozdělovat mezi obálkami a lépe se tak orientovat mezi svými úsporami.

- Kolik spořicích účtů si mohu založit?

- U jedné banky je obvykle možné mít pouze jeden spořicí účet v dané měně. Většina bank (například Fio, ČSOB, Equa Bank, Air Bank) také umí založit další spořicí účet v zahraničních měnách (například Euro, americký dolar).

- Co je to počáteční vklad?

- Jedná se o možnou podmínku se kterou se lze setkat při zakládání spořicího účtu. Někdy je požadavkem banky provést nějaký minimální vklad na úvod, stačí pár stokorun. Častěji se však lze setkat se spořicími účty, které žádné minimální ani počáteční vklady nevyžadují.

- Kdy jsou připisovány úroky?

- Nejčastěji jsou úroky připisovány po zdanění vždy k poslednímu dni kalendářního měsíce.

- Co musím splňovat abych si mohl založit spořicí účet?

- Vlastní spořicí účet si můžete založit již od 15 let, některé banky vyžadují plnoletost. Dále musíte být občanem České republiky, mít trvalý nebo přechodný pobyt na území ČR nebo být občanem EU.

- Co je to transakční účet?

- Transakční účet je běžným účtem na který je možné posílat odchozí úhrady ze spořicího účtu. Některé banky omezují počet účtů na které je možné peníze převádět (například ING konto), jiné nikoliv.

- Je spořicí účet výhodný?

- Na otázku, zda je spořicí účet výhodnou formou jak zhodnotit vaše peníze si musíte odpovědět sami. Vyšší výnos znamená zpravidla vyšší formu rizika. Z tohoto pohledu jsou obyčejné spořicí účty nejbezpečnější formou jak si uložit peníze a zároveň je mít takřka ihned po ruce. Cenou za to je samozřejmě výrazně nižší úročení, které často nepokryje ani inflaci. Uložené peníze jsou nicméně v bezpečí, jsou ze zákona pojištěny.

Nejnovější články v kategorii spoření

Aktuality ze světa spořicích účtů, termínovaných vkladů a stavebního spoření

-

Srovnání spořicích účtů 2021 - Kde své peníze zhodnotíte nejvýhodněji?

Pokud hledáte srovnání spořicích účtů, pak ho nově naleznete také na našem webu. Připravili jsme novou sekci s přehlednými parametry všech spořicích účtů poskytovaných českými bankami. Proč si založit spořicí účet? Důvodů, proč si ke svém běžnému účtu zřídit ještě ten…